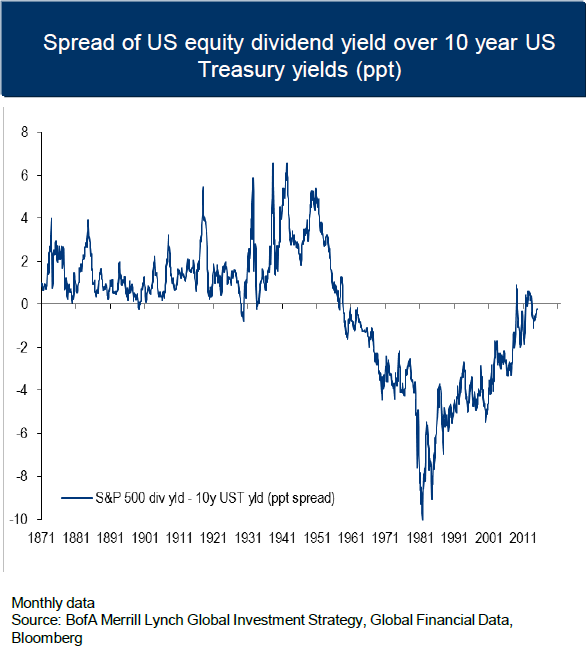

Tutto nasce nel novembre del 2008 in piena crisi. Seminario al Centro Einaudi, dove sostengo la tesi del ritorno della “borsa del nonno”, quella in cui investivi in cambio dei dividendi - non per guadagnare in conto capitale. Oggi abbiamo la “borsa del nonno”, non perché – come pensavo - i prezzi delle azioni sarebbero rimasti stabili, mentre salivano i dividendi, ma perché sono scesi – e moltissimo - i rendimenti delle obbligazioni. Il seminario del 2008 è la prima parte, quanto scritto ultimamente è la seconda. La nota è sugli Stati Uniti. Prossimamente arriva l'Europa.

Il seminario del 2008 (testo riprodotto paro paro)

Alla luce degli ultimi avvenimenti, viene voglia di affermare che il mondo del “vogliamo il dividendo”, in auge ai tempi del nonno, sembra garantire l’investitore meglio del mondo del “guardiamo gli utili”. Se il sistema del nonno prendesse piede, il livello dei prezzi delle azioni dovrebbe aggiustarsi sul rendimento delle obbligazioni, e quindi, non discostarsi troppo dalle quotazioni correnti. Fatto il primo passo dovrebbe poi crescere lentamente, a seconda di quanta parte dell’utile le imprese distribuiscono.

I guadagni si avrebbero, perché i dividenti salgono, non perché i prezzi salgono. Meglio, i prezzi delle azioni salgono, se e solo se i dividendi salgono, non perché il futuro è sempre migliore del passato. “Domani è un altro giorno”, dice la sempre ottimista Rossella, ma, aggiungiamo noi, aspettiamo di ricevere i dividendi prima di dire che è migliore. Il mondo che produce “bolle” certamente arricchisce i manager importanti e l'industria finanziaria frizzante, ma non è detto che sia la soluzione migliore. Un sistema democratico deve godere della fiducia degli individui famiglie nel campo del diritto e del denaro. Avere fiducia non vuol dire eliminare l'incertezza, la cui abolizione è il sogno sempiterno dei “comunitaristi”, ma, finanziariamente parlando, vuol dire darle un prezzo intelligente. (Si ricorda che il ragionamento è condotto solo sulle azioni delle imprese esistenti, che godono di un grado elevato di oligopolio. Le imprese nuove hanno altre regole per essere valutate e finanziate).

Spesso accade che i risultati futuri siano immaginati alla luce di quelli passati. In sé non è un grande errore. Si conosce male il passato e s’ignora il futuro. Quindi è meglio basarsi sul passato che su un bel niente. Accade però che vi sia un passato che piace ed uno che non piace. Si preferisce quello che piace. Il passato col “conflitto di interesse”, si potrebbe dire.

Per esempio il tasso di crescita dei prezzi delle azioni statunitensi. Esso è stato molto alto ed è portato come prova indiretta dei risultati futuri. Se su un secolo, un periodo lungo, pieno di crisi e guerre, ci risultati sono stati così buoni, perché essi non dovrebbero essere altrettanto buoni in futuro, è il succo del ragionamento. E, se sono stati buoni negli Stati Uniti, perché non dovrebbero essere buoni anche negli altri paesi, una volta che questi si siano finalmente decisi ad abbracciare il sistema democratico ruotante sui liberi mercati?

I risultati del XX secolo affermano che le azioni statunitensi hanno reso molto più delle obbligazioni statunitensi. Le azioni hanno, infatti, reso un 8% annuo composto, un numero che è calcolato reinvestendo i dividendi, togliendo l’inflazione, senza costi e imposte. Le obbligazioni hanno reso un 3% annuo composto, un numero calcolato allo stesso modo, reinvestendo le cedole, togliendo l’inflazione, senza costi e senza imposte. La differenza - del 5% annuo composto - è il premio per il rischio, ossia il maggior rendimento (il premio) che hanno ottenuto quelli che si sono avventurati ad investire al di fuori dei titoli di stato, quelli sicuri (non rischiosi) per antonomasia. Fatta la premessa, entriamo nel merito.

Un premio per il rischio pari a zero, ossia con le azioni e le obbligazioni che danno lo stesso rendimento è un non senso. Intanto le azioni sono volatili, ossia i loro prezzi variano molto nel corso del tempo. Con le obbligazioni questo non succede. Potrebbe accadere, se vi fossero dei notevoli salti nell’inflazione o se fosse in discussione la solvibilità, ma non è questo, in genere, il caso. Non per i titoli di stato dei paesi stabili.

In ogni modo, anche se le azioni non fossero volatili, il premio pari a zero non avrebbe senso, perché in caso di fallimento le obbligazioni societarie hanno una protezione che le azioni non hanno. A maggior ragione i titoli di stato sono sicuri. Il “limite naturale” inferiore del premio è pari a zero. Le azioni non possono rendere meno delle obbligazioni. Il “limite naturale” superiore invece è indefinibile. In caso di guerre, come quella civile e le due guerre mondiali, negli Stati Uniti il premio per il rischio delle azioni finì sopra al 10%, contro la media del 5%.

In conclusione, non ha senso che il limite inferiore del premio per il rischio sia pari a zero, a maggior ragione che esso sia negativo, e non si sa quale sia il limite superiore.

Certo è che se le azioni rendessero alla lunga sempre il 5% più delle obbligazioni, come hanno reso dal 1926 ad oggi, non avrebbe un gran senso comprare le seconde. A meno di voler stabilizzare il rendimento nel breve e medio termine. Un investitore, che non sia interessato al breve e medio termine, comprerebbe, infatti, solo azioni. Le obbligazioni le comprerebbero quelli che vogliono una stabilizzazione del reddito. Per esempio, un fondo pensione che deve erogare dei redditi anche se i mercati azionari cadono. Insomma, non sappiamo quale sia il limite naturale superiore e, se assumiamo che esso sia quello degli ultimi decenni, compreremmo delle obbligazioni solo per bilanciare il rischio di breve e medio termine.

Questa è la conclusione cui si giunge sulla base della lettura delle serie storiche degli Stati Uniti negli ultimi ottanta e passa anni. Ed è la conclusione che è mostrata a chiunque voglia investire. “Hai timore delle oscillazioni, allora investi in un profilo basso”, quello con molte obbligazioni, “non hai paura, allora il tuo è quello alto”, con molte azioni. Questo è il discorso standard fatto a milioni di persone dagli esponenti della finanza. Il discorso può essere ampliato, affermando che non è mai accaduto che, sempre negli Stati Uniti, un investitore non abbia rivisto i propri denari dopo venti anni. Venti anni è il periodo massimo di perdita per quelli che hanno comprato nel momento peggiore del XX secolo. Dunque, anche se uno investe nel momento peggiore, alla fine si ritrova i propri denari. Sempre che abbia comprato gli indici. Il discorso sembra (sembra) convincente.

Si sostiene che, nel caso delle azioni, il segreto è aspettare e non avere paura. Gli ultimi quaranta anni mostrano che le azioni rispetto alle obbligazioni statali producono un risultato finale simile, con delle escursioni che entusiasmano o deprimono. Naturalmente in questo indice delle azioni abbiamo solo le imprese divenute giganti, non quelle che erano nane e sono diventate giganti, che sono un altro universo, a nostro avviso quello davvero interessante. Resta il fatto che i sistemi pensionistici ad accumulazione, che si basano sull’assunto che le azioni delle grandi imprese sono rischiose ma poi rendono di più, almeno negli ultimi quaranta anni, non hanno trovato il proprio fondamento, come si vede dal grafico. Questo ragionamento non implica che le azioni non possano salire anche molto e per lunghi periodi, dice solo che “alla lunga” i rendimenti delle azioni non si sono distaccati.

Facciamo una digressione sugli effetti vertiginosi del tasso composto. Se ogni anno ricevo un interesse del 10% su un capitale di 100 euro, dopo sette anni il mio capitale diventa di 200 euro. Ogni anno reinvesto gli interessi, quindi alla fine del primo anno ho 110 euro, che reinvesto al 10%, che diventano 121 euro alla fine del secondo anno. Di 133 al terzo anno, e via dicendo. Al ventesimo anno il mio capitale ammonterebbe a ben 672 euro. Ecco la vertigine, tutti sono rapiti dai grafici in ascesa.

Il primo grafico mostra la borsa degli Stati Uniti con (total return) e senza (corsi secchi) gli effetti dell’investimento dei dividendi, il secondo quella italiana. Nel primo caso il corsi secchi delle azioni crescono abbastanza da bilanciare l’inflazione, nel secondo invece sono polverizzati dall’inflazione. In entrambi i casi, si guadagna solo reinvestendo i dividendi.

La vertigine è data dalla meccanica della crescita a tasso composto, ma, nella “vita vera”, essa si applica, oppure no? Se gli indiani, che avevano venduto Manhattan agli olandesi per 24 dollari, avessero reinvestito in un’ipotetica borsa statunitense i propri proventi al tasso del 8% annuo composto, il tasso di rendimento della borsa statunitense del XX secolo, oggi potrebbero, dopo circa 400 anni, comprare tutta l’economia mondiale. Se mai ci fosse stata una persona al mondo capace di investire al tasso di interesse di un misero 1,5% dalla nascita di Cristo fino ad oggi 1 euro, o meglio, una moneta di allora che poi cambiava nel corso del tempo, oggi quel fortunato comprerebbe come minimo l’intera economia mondiale.

Mette conto notare che nessuno è mai riuscito a fare una cosa così semplice. Non un aristocratico, non un plebeo, è mai riuscito a fare una cosa come prendere una moneta e investirla nei millenni al tasso di interesse che si poteva ottenere. Il ragionamento porta alla conclusione che è impossibile per una famiglia sopravvivere nei secoli, mantenendo la propria ricchezza; la prova è data dalla totale assenza di qualcuno ricco, perché erede di gente capace di investire per secoli, al tasso prevalente, una somma anche molto misera. Altrimenti detto, dopo un qualche tempo qualunque sia la ricchezza accumulata, essa è spesa o derubata. Se così non fosse, oggi avremmo molte famiglie di antichi romani che con i loro denari investiti sarebbero in grado di comprare molte volte il PIL mondiale. (La teoria sugli antichi romani è di S. Kuznets, quella sugli indiani è di J.M. Keynes).

Si deve tener conto che conosciamo gli andamenti dei mercati delle azioni e delle obbligazioni a posteriori. Alla fine conosciamo i numeri, mentre non sappiamo che cosa in ogni momento gli investitori avessero in mente. Possiamo supporre che avessero in mente i numeri del periodo precedente, quando formavano le proprie aspettative. Precisamente quello che dobbiamo assumere anche per noi. Conosciamo i numeri del passato ed abbiamo delle aspettative. Il senso di quanto è esposto è che conosciamo male i numeri del passato e che dobbiamo stare attenti a distinguere le aspettative dalla speranza.

Il 1926 è il primo anno per il quale si hanno delle statistiche molto affidabili. Da qui si parte. Ricordiamo che nel 1926 Hitler era un personaggio bizzarro, Mao era poco più che un ambizioso maestro cinese, il cinema era ancora muto, si ballava freneticamente con le gonne accorciate, i dottori fumavano mentre visitavano i pazienti, convinti di cacciare i microbi. Nessuno immaginava il futuro, come poi lo abbiamo conosciuto. Attenzione a non giudicare le cose col senno di poi. Siamo nel 1926 negli Stati Uniti. Che cosa fosse la Grande Depressione o i film di Frank Capra nessuno lo sapeva.

Bene, allora che cosa si sapeva, finanziariamente parlando? Il rendimento (la cedola diviso il prezzo) dei titoli del Tesoro statunitense era del 3,7%. Da tempo immemore i prezzi dei beni salivano e scendevano, ma alla fine restavano sempre allo stesso livello. Erano, come si dice, privi di trend. Vigeva allora il “gold standard”, che impediva la crescita dei prezzi. Niente inflazione, dunque. Il rendimento nominale delle obbligazioni e quello reale (quello nominale al netto della variazione del livello dei prezzi, ossia dell’inflazione) nella mente degli umani del 1926 coincidevano. Era così e per quello che ne sapevano loro, sarebbe stato così anche nel futuro. Nel frattempo il rendimento delle azioni (il dividendo diviso per il prezzo) era del 5,1%. Le azioni rendevano più delle obbligazioni. Il premio per il rischio era pari a 5,1% meno 3,7% eguale 1,4%. Un numero basso, se confrontato con la media dal 1926 ad oggi, del 5%.

Si noti che nel 1926 il rendimento delle azioni per essere superiore al rendimento delle obbligazioni non aveva bisogno che il prezzo delle azioni salisse. Il rendimento puntuale era maggiore, e quindi il maggior rendimento delle azioni non aveva bisogno del “guadagno in conto capitale” per essere superiore al rendimento delle azioni.

Oggi è il contrario, le azioni rendono più delle obbligazioni solo se si pensa che il prezzo delle azioni salirà. Il rendimento delle azioni (cedola diviso prezzo) è oggi intorno al 2,5% ed è sempre intorno al 2,5% il rendimento delle obbligazioni indicizzate all’inflazione. Detto in altro modo, nel 1926 anche se il prezzo delle azioni non fosse mai salito, ma il dividendo distribuito, il rendimento delle azioni sarebbe stato superiore. Oggi se il prezzo delle azioni non sale, le azioni rendono come le obbligazioni, vale a dire lambiscono il “limite naturale” inferiore. Limite che sappiamo insensato.

Uno nel 1926 si poteva aspettare che il dividendo sarebbe salito nel corso del tempo man mano che la crescita economica si fosse manifestata nei profitti delle imprese. Le imprese guadagnano di più e distribuiscono di più. Salendo il dividendo, sarebbe salito anche il prezzo delle azioni. (Poniamo che il dividendo fosse stato del 5%, 5 dollari per un prezzo di 100 dollari dell’azione. Se il dividendo fosse salito a 6 dollari, il prezzo dell’azione sarebbe finito a 120 per riportare il rendimento al 5%). Poteva immaginarlo o desiderarlo, ma non era necessario.

I nonni erano fissati con i dividendi, oggi siamo fissati con gli utili. I dividendi sono considerati meno importanti. Se una società non li distribuisce, non è grave. Li trattiene e li reinveste per conto dell’azionista. (Oppure li usa per comprare azioni proprie e quindi per bilanciare l’emissione di nuove azioni per conto dei dirigenti). Se uno ha bisogno di denari vende le azioni che gli servono. Non ha bisogno di vederseli accreditati sul conto in banca, i dividendi.

Nel 1926 gli umani, invece, non si fidavano. Era quello il periodo dei “pescecani”, il capitalismo del “robber baron”. Questi signori, quando le imprese andavano bene si arricchivano, ma quando andavano male avevano l’accortezza di dividere con i soci le perdite. Al socio del 1926 non restava che il dividendo, ossia il denaro “sporco, maledetto e subito”. Non che oggi non vi sia chi privatizza i profitti con le opzioni per poi condividere le perdite con i soci, o con il Tesoro, ma allora, forse, era peggio.

Oggi ci si fida di più. Vediamo di misurare la fiducia. Una volta, quando i dividendi erano intorno al 5%, uno, comprando un’azione, pagava venti volte i dividendi ((5|100)X20)=1). Oggi con i dividendi al 2%, li paga niente meno che cinquanta volte ((2|100)X50)=1). Che cosa hanno di speciale oggi i dividendi per essere pagati molto di più che in passato, cinquanta volte invece di venti volte?

I rendimenti reali delle obbligazioni sono scesi da circa il 3,5% a circa il 2,5%. Questa discesa del fattore di sconto spiega una parte, ma non tutta, la crescita del “moltiplicatore dei dividendi”. Facendo i conti, si ha che 1 dollaro di dividendo nel 1926, senza il famoso premio per il rischio, doveva essere pagato, con i rendimenti delle obbligazioni dell’epoca, 27 volte (1|(3,7|100)). Lo stesso dollaro di dividendi oggi, con i rendimenti di oggi, e, di nuovo, senza il famoso premio per il rischio, dovrebbe venir pagato 40 volte (1|(2,5|100)).

Ne 1926 i dividendi potevano essere pagati, senza premio per il rischio, 27 volte, ma erano pagati 20 volte. Oggi potrebbero essere pagati, senza il premio per il rischio, 40 volte, ma sono pagati 50 volte. La differenza potrebbe essere la maggior fiducia nel sistema. Resta da vedere se ben riposta.

I Commenti del 2014-2015

Il succo del ragionamento è questo: 1) la discesa dei rendimenti delle obbligazioni è stata di tale entità che queste rendono poco o niente; 2) le azioni diventano di conseguenza interessanti, non tanto per la loro valutazione intrinseca, ma perché sono più redditizie delle obbligazioni. Insomma, con la fine del grande mercato “toro” delle obbligazioni, iniziato negli anni Ottanta, si ha un mutamento epocale: le obbligazioni non sono più l'attività finanziaria che offre un reddito accettabile con un basso rischio.

Una delle ragioni per cui i rendimenti sono così bassi è la politica di acquisto – il famigerato Quantitative Easing - dei titoli del Tesoro da parte delle Banche centrali dei maggiori Paesi. Quella statunitense ha smesso di comprare, ma quella Giapponese continua a farlo, e quella dell'Euro-area incomincia a farlo. Prendendo le dichiarazioni delle banche centrali alla lettera, si simula quanti titoli saranno comprati dalle Autorità. I titoli a disposizione del mercato saranno in futuro perciò pari alle nuove emissioni meno gli acquisti delle banche centrali. C'è chi ha fatto i conti: le obbligazioni a disposizione si sono ridotte da oltre 1.500 miliardi di dollari a poche centinaia dal 2010 al 2014. Nei prossimi due anni, simulando l'inattività della banca centrale statunitense, e l'attivismo di quella giapponese e di quella dell'Euro-area, viene fuori che le obbligazioni a disposizione del mercato si ridurranno di qualche centinaio di miliardi di dollari. Se l'offerta si riduce e la domanda è invariata, allora il prezzo delle obbligazioni dovrebbe salire oppure rimanere quasi immoto. In altre parole, i rendimenti non dovrebbero sostanzialmente muoversi. Ossia ancora, dovrebbero rimanere molto compressi. L'offerta negativa di titoli AAA nell'Euro-zona dovrebbe comprimere i loro rendimenti, e rendere attraenti i titoli con un merito di credito inferiore. Questi ultimi dovrebbero così avere un rendimento compresso – anche se meno compresso di quello dei “virtuosi”. Ossia, in altre parole, se il debito pubblico tedesco rende poco o niente, quello italiano viene comprato.

Per discutere l'argomento degli effetti sulle azioni dei bassi rendimenti delle obbligazioni sono necessarie due informazioni: quanto rendono le azioni, e quanto rendono le obbligazioni. La differenza fra i due rendimenti ha il nome di “premio per il rischio”, ossia la misura del maggior guadagno richiesto per detenere l'attività più rischiosa. Purtroppo, i conti completi si hanno solo sugli Stati Uniti. Eccoli.

Il rendimento delle azioni si calcola a partire dagli utili, tralasciando i dividendi. Si assume, infatti, di essere indifferenti alla ripartizione degli utili, ossia se sono distribuiti o meno, dal momento che la parte non distribuita va ad accrescere il patrimonio netto. Inoltre, si prende la media degli utili degli ultimi dieci anni al netto della inflazione, il CAPE – acronimo di Cyclical Adjusted Price to Earning ratio, per evitare di dar troppo peso alle fluttuazioni annuali. Il Price to Earning ratio CAPE è oggi pari a 26,5, perciò il rendimento delle azioni sarà il suo reciproco, ossia il Earning to Price ratio. Nella seconda riga si vede che esso ruota intorno al 3,8 per cento. Il rendimento delle obbligazioni decennali ruota intorno al 2,4 per cento. Ergo il premio per il rischio ruota intorno al 1,4 per cento, ossia il 3,8 per cento meno il 2,4 per cento.

Rispetto alle altre due crisi famose – riportate nella seconda e nella terza colonna – siamo meglio messi. Allora il premio per il rischio era addirittura negativo. Chiediamoci che cosa succede se il premio per il rischio odierno viene confrontato non con le due succitate grandi crisi, ma con una media storica piuttosto lunga, superiore ai cento anni – la colonna a destra. Il premio per il rischio corrente e storico sono curiosamente eguali, ma per ragioni diverse.

Le obbligazioni in media storica hanno reso molto più – il 4,6 per cento. Ergo per avere un premio per il rischio positivo, il rendimento delle azioni doveva essere più alto, e infatti era intorno al 6 per cento. Per tornare ad avere istantaneamente un rendimento di questo tenore, o gli utili salgono molto a parità di prezzo, o i prezzi cedono molto a parità di utili. Oppure una combinazione dei due andamenti – gli utili salgono nel tempo mentre i prezzi sono cedenti sempre nel tempo. Anche i rendimenti delle obbligazioni decennali in circolazione, per tornare alla media storica, hanno bisogno di una flessione dei prezzi robusta.

Se pensiamo che alla fine i mercati siano spinti verso la media storica, ossia se pensiamo che sia in azione più o meno marcata una “regressione verso la media”, allora i mercati finanziari degli Stati Uniti sono oggigiorno in un equilibrio precario. Un equilibrio “precario”, ma non ancora “molto pericoloso” come era quello delle due succitate grandi crisi.

| periodo | 1929 | 1999 | 2014 | Media 1881-2014 |

| PE CAPE | 32,5 | 44,2 | 26,5 | 16,6 |

| 1 / PE Cape | 3,1% | 2,3% | 3,8% | 6,0% |

| 10Y rendimento | 3,4% | 6,3% | 2,4% | 4,6% |

| Premio Rischio | -0,3% | -4% | 1,4% | 1,4% |

Si ha chi la pensa diversamente, ossia si ha chi sostiene che siamo in una situazione anomala. Trattandosi di una anomalia “di lunga durata”, non si vede perché si dovrebbe “regredire verso la media”. L'anomalia è la incapacità dei salari di catturare una quota significativa della crescita della produttività. Un fenomeno che dura da decenni. La crescita della produttività si riversa quasi tutta nei profitti. I quali crescono da decenni più di quanto sarebbero cresciuti con la ripartizione storica dei frutti del progresso tecnico. I profitti crescono molto e dunque anche il prezzo delle azioni cresce molto. Inoltre, i maggiori profitti sono scontati con dei rendimenti delle obbligazioni in discesa, fenomeno che si manifesta per la disinflazione che dura ormai da decenni. A meno che i salari tornino a crescere, e, con una maggiore dinamica salariale, torni a crescere anche la inflazione, la quota dei profitti resterà cospicua e il fattore di sconto – il rendimento delle obbligazioni - resterà basso. La conclusione di chi la pensa diversamente è che per ora non si dovrebbe avere alcuna regressione verso la media delle azioni statunitensi.

© Riproduzione riservata