Partiamo dalla fine: il mese di aprile è storicamente il migliore dell’anno per l’indice azionario S&P500. Forse negli ultimi dieci anni ha perso leggermente smalto a beneficio di marzo ma resta comunque il mese in assoluto più ricco di soddisfazioni per chi investe in azioni americane sia sulle tratte lunghissime (dal 1928) che lunghe (dal 1950 e dal 1997). A parte marzo, anche sulla distanza decennale non c’è mese in grado di competere con le performance di aprile.

Vediamo la situazione attuale. A gennaio l’indice S&P500 Totale Return (quindi compresi i dividendi distribuiti) è salito quasi del 6%, a febbraio è sceso un po’ meno del 4%, a marzo è ancora sceso del 2,5% e oggi ha recuperato i valori di fine febbraio. Se aprile volesse riconfermarsi come il miglior mese di sempre l’indice azionario americano potrebbe finire il mese sui valori attuali o anche superiori.

Gli elementi a favore di un andamento positivo si basano sulle attese, forse eccessive, di una crescita brillante degli utili nel primo trimestre dell’anno, trainati anche dai benefici fiscali trumpiani e dalla debolezza del dollaro. Secondo le fonti utilizzate, nel primo trimestre dell’anno la redditività delle aziende americane dovrebbe crescere tra il 15% e il 20%, valore certamente interessante ed elevato ma che deve essere ragionato in combinazione con il livello dell’indice di Borsa.

Nell’ottica che ci interessa evidenziare si può evitare di considerare i risultati societari o il comportamento di altre variabili, come il rendimenti delle obbligazioni decennali, che sono ovviamente determinanti nell’influenzare i cicli borsistici. Potrebbe viceversa essere efficace spostare l’attenzione sulla stagionalità delle Borsa azionaria. E’ un tema, come detto, che non ha un legame diretto con le variabili economico-finanziarie, ma rappresenta soltanto uno strumento di osservazione empirica, su basi statistiche, del comportamento dell’indice nei diversi mesi dall’anno.

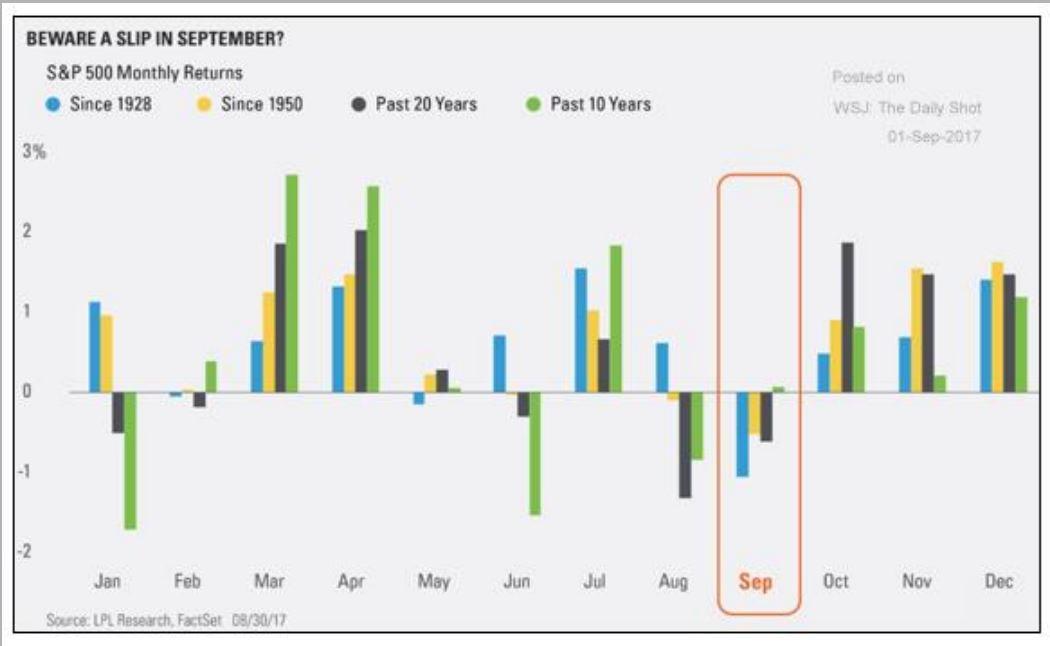

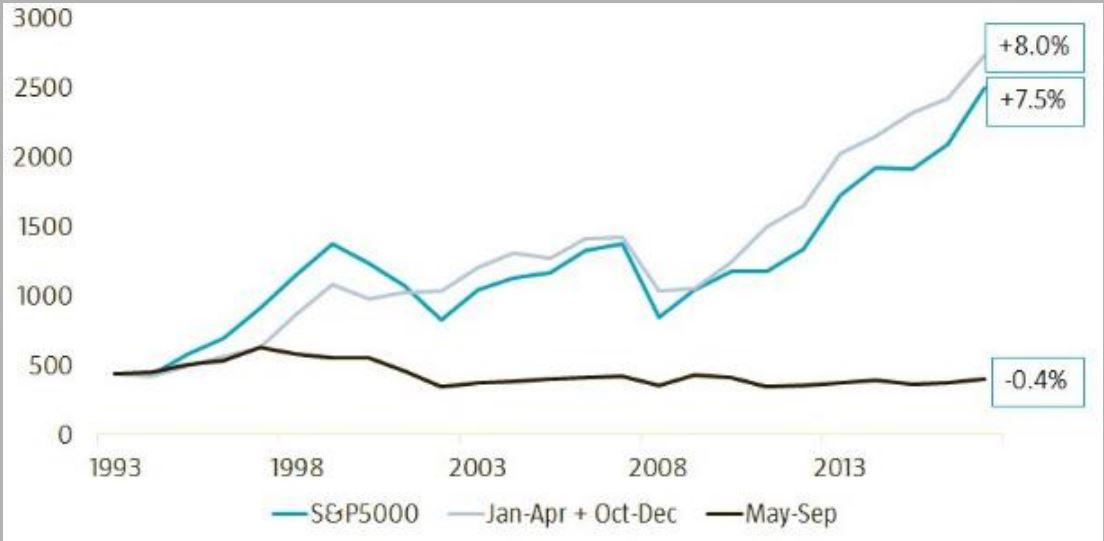

Abbiamo due immagini che illustrano questo fenomeno. La prima prende in considerazione quattro periodi: dal 1928, dal 1950, dal 1997 e dal 2007. Si nota come aprile e marzo siano stati storicamente i mesi più remunerativi dell’anno. Altri mesi favorevoli sono stati luglio, ottobre, novembre e dicembre. La seconda immagine fotografa l’andamento degli ultimi venticinque anni aggregando i mesi in due sottogruppi: il primo gruppo comprende i mesi da ottobre ad aprile, il secondo gruppo comprende i mesi da maggio a settembre.

Dal 1993 a oggi l’indice S&P500 è cresciuto mediamente del 7,5% ogni anno. Questo risultato è stato possibile grazie ad una crescita dell’8% realizzata durante i mesi del primo gruppo, crescita che è stata in parte frenata dalla discesa frazionale dell’indice nei mesi del secondo gruppo. Sulla base di queste osservazioni si può ritenere che, complessivamente, l’analisi empirica del comportamento intra-annuale dell’indice S&P500 dovrebbe suggerire un approccio relativamente prudente all’investimento azionario o perlomeno distogliere dall’ipotesi di incrementare in questo fine aprile il peso di questa componente.

© Riproduzione riservata