L’analisi quantitativa permette di trasformare i numeri in informazioni utili per comprendere i fenomeni economici e finanziari da cui ricavare elementi che facilitino il processo decisionale. La sua estensione alla gestione di portafoglio ha prodotto il fenomeno dei robo-advisor ovvero la simulazione e costruzione di portafogli privi della discrezionalità dei gestori fisici, perché basati solamente sulle informazioni matematico-statistiche.

La parte “classica” dell’analisi quantitativa rappresenta ancora una importante componente della ricerca finanziaria e forse sarà quella che meno verrà sacrificata in favore della formalizzazione robotica delle scelte di investimento. Oppure verrà completamente abbandonata proprio perché in diretta competizione con l’advisory computerizzata. Fintanto che sopravvive sembra a volte in grado di fornire notevoli spunti per comprendere alcune dinamiche finanziarie non sempre palesi.

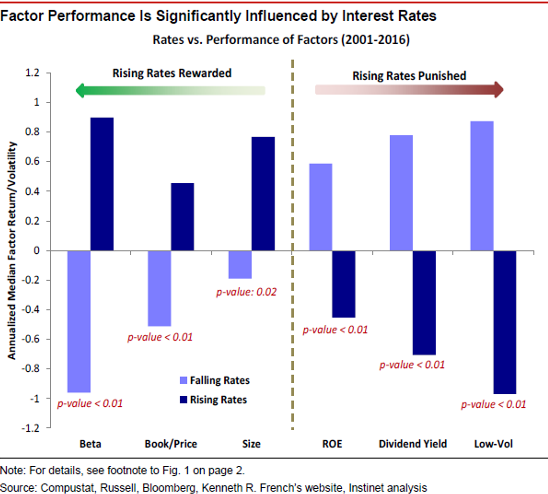

Un esempio consiste nella valutazione dell’effetto della variazione dei tassi a lungo termine su alcune tipologie di titoli azionari classificate secondo alcuni cosiddetti fattori. Molto sinteticamente l’analisi (Nomura Quant Strategy, “Rates, Factors and the Hunt for Alpha”, aprile 2017) individua i titoli azionari che sono maggiormente penalizzati/favoriti dal rialzo/ribasso dei tassi a lungo termine prendendo in considerazione l’osservazione matematico-statistica degli ultimi quindici anni.

- Nelle fasi di tassi crescenti sono stati storicamente premiati i titoli azionari con alto beta, ovvero con maggiore sensibilità alla variazione degli indici azionari, oltre ai titoli azionari con basso rapporto Prezzo/Patrimonio Netto ed, infine, alle società di piccole dimensioni (le famose Small- Mid Cap).

- Ovviamente il contrario è avvenuto nelle fasi di tassi di interesse calanti. In questo secondo caso le società che sono state maggiormente favorite sono quelle caratterizzate da un elevato ritorno sul capitale (ROE= Return on Equity elevato), quelle che hanno distribuito dividendi elevati e le società che sono state caratterizzate da una bassa volatilità.

Bisogna aggiungere che l’evidenza statistica si basa ovviamente su dati storici e non prospettici ed in quanto tale la valenza dell’analisi quantitativa consiste nel fotografare, con efficacia, ciò che è accaduto nel passato mentre non contiene elementi in grado di affermare che le stesse identiche dinamiche possano o debbano ripetersi con le stesse o simili caratteristiche.

© Riproduzione riservata