Nel novembre 2016 e a febbraio-marzo 2016 una folta delegazione del Fondo Monetario Internazionale (FMI) e di altri esperti si sono recati in Germania in applicazione del FSAP (Financial Sector Assessment Program) le cui finalità consistono nella valutare la stabilità dei sistemi finanziari nel loro insieme. Durante le visite gli esperti hanno incontrato le maggiori istituzioni finanziarie pubbliche e private del paese. Infine, i risultati delle verifiche sono stati discussi con le autorità a maggio 2016 prima della loro divulgazione (*).

Il sistema finanziario tedesco si basa su due istituzioni finanziarie di rilevanza sistemica globale, Deutsche Bank e Allianz, e su uno dei principali sistemi di regolazione tra controparti (o stanza di compensazione), Eurex Clearing. Inoltre, come noto, il sistema è caratterizzato da una folta schiera di banche ed assicurazioni di minore dimensione, mentre l’industria dell’asset management è la terza in Europa per dimensione. A corollario il FMI segnala l’importanza per dimensione e qualità del mercato delle obbligazioni pubbliche.

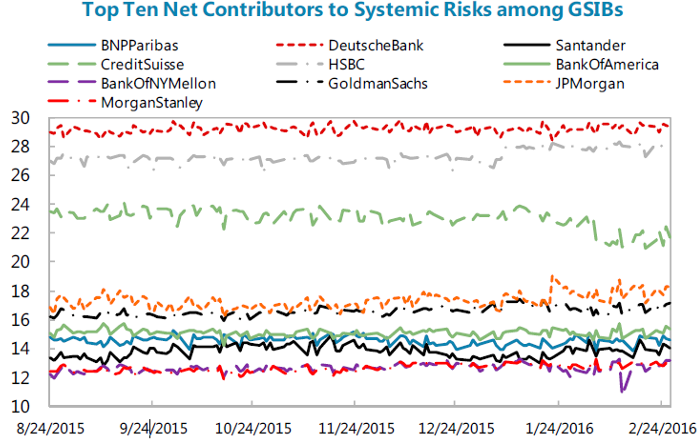

Il punto più delicato del rapporto del FMI consiste nell’analisi del rischio sistemico della maggiore banca del paese, Deutsche Bank. La rete di relazioni interne ed esterne e le particolari caratteristiche della banca la rendono estremamente rischiosa non solo per l’impatto sul sistema finanziario tedesco ma soprattutto per l’impatto sugli altri sistemi finanziari. Nella particolare classifica delle banche maggiormente portatrici di rischi sistemici esterni Deutsche Bank è dominante, seguita da HSBC e Credit Suisse.

Ciò significa che una eventuale fase di debolezza della singola maggiore banca tedesca è in grado di generare un livello di perdite particolarmente elevato, ed il più elevato come singola istituzione, agli altri sistemi bancari e finanziari proprio in virtù delle caratteristiche della banca e del tipo e livello di interconnessione. L’analisi a livello di paesi offre un risultato forse più ovvio, con Francia, Germania, Regno Unito e Stati Uniti ugualmente rischiosi per il resto del mondo in caso di fenomeni di fragilità sistemica.

Nello specifico i punti di debolezza del sistema tedesco è da ricondurre alla bassa redditività delle banche e delle assicurazioni generata dal livello storicamente infimo dei tassi, sui valori minimi degli ultimi cinquemila anni (!!). Questo fenomeno della scarsa redditività bancaria è comune a tutte le banche europee, fenomeno innescato dalla crisi finanziaria del 2007. La pecurialità del caso tedesco è data dalla concentrazione del rischio in un unico istituto, Deutsche Bank, caratterizzato da un livello di interconnessioni ed una centralità tali da renderla unica nel panorama bancario internazionale, nel bene e nel male.

(*) http://www.imf.org/external/pubs/ft/scr/2016/cr16189.pdf

© Riproduzione riservata